Die Autoren des Beratungsunternehmens Bonpago gehen von der These aus, dass Fintechs die Financial Supply Chain als Überholspur nutzen und das Kundensegment der kleinen und mittleren Unternehmen angreifen. Und damit Banken hinter sich lassen.

Analyse zeigt Schwachstellen bei Banken

Die Autoren der Studie sparen im ersten Teil der Analyse nicht mit Kritik. Sie kommen zum Schluss, dass sich Banken zunehmend von ihren Kunden entfernen oder die Verbindung zu ihrer Basis durch produktbezogene Strategien teilweise bereits verloren haben.

Dazu kommt der neue Wettbewerb durch junge Unternehmen, die sich "Trägheit und mangelnde Kundenfokussierung der Banken" zunutze machen und neuartige Geschäftsmodelle entwickeln. Schnell und auch begünstigt dadurch, dass sich die Finanzdienstleistungsbranche nahezu vollständig über digitale Prozesse abbilden lässt. Beste Voraussetzungen für technologiegetriebene Anbieter.

«Banken kann man heute wechseln wie die Unterwäsche – eine emotionale Bindung gibt es nicht!»

Geschäftsführer eines Softwareunternehmens mit 20 Mitarbeitern

Relevante Geschäftsfelder

Die sehr gut aufgebaute Studie geht ins Detail, analysiert Rahmenbedingungen, Märkte, Kundenverhalten und stellt auch regulatorische Vorgaben ins Zentrum. In weiteren Schritten wird untersucht, wo bei Firmenkunden der Schuh drückt, was Banken nicht oder unzureichend lösen können und wie Fintechs einspringen und Lösungen anbieten.

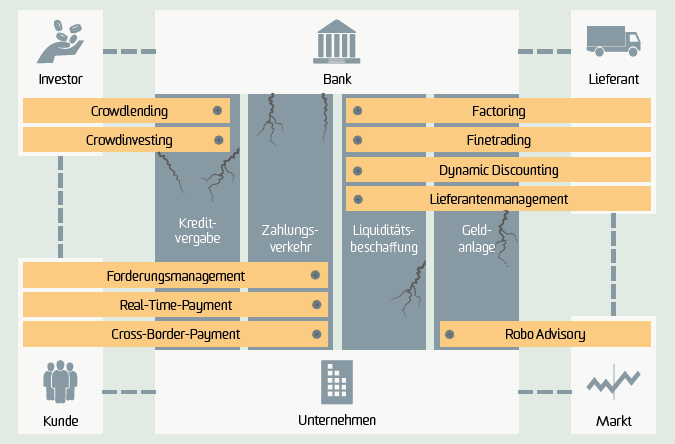

Dabei werden über PSD2 auch die neuen Formen des Bankings unter die Lupe genommen, welche das klassische Banking beeinflussen. Die Autoren beleuchten relevante Geschäftsfelder, welche für Banken wichtig sind und die durch Fintechs zunehmend besetzt werden, zum Beispiel:

- Kreditgeschäft versus Crowdlending und Crowdinvesting

- Liquiditätsbeschaffung versus Factoring, Finetrading und Dynamic Discounting

- Zahlungsverkehr versus Realtime Payment, Cross Border Payment und Kryptowährungen

- Vermögensverwaltung versus Robo Advisory

Betrachtung aus verschiedenen Blickwinkeln

Die Studie bietet auch deshalb einen hohen Nutzen, weil verschiedene Bereiche jeweils aus unterschiedlicher Perspektive analysiert und betrachtet werden:

- Rahmenbedingungen für Finanzdienstleistungen und Finanzprodukte

- Kunden und ihre Bedürfnisse und Anforderungen

- Konkurrenzsituation durch Fintechs in den klassischen Geschäftsfeldern

Vergleiche und konkrete Handlungsoptionen

Was die Studie wertvoll macht: Im Analyse-Teil fundiert, kritisch und gnadenlos, in den Kapiteln der möglichen Konsequenzen und Gegenstrategien hilfreich. Die Autoren bieten konkrete Vorschläge und Empfehlungen, wie Banken agieren und reagieren können. Jeweils festgemacht am Vorgehen von Fintechs in den verschiedenen Bereichen mit der Analyse: Was machen Fintechs anders bzw. besser als Banken? Daraus resultieren mögliche Defizite, die konkret angepackt werden können.

Ebenfalls interessant: Im Anhang findet sich eine Zusammenstellung der wichtigsten Fintech-Unternehmen, jeweils in Form eines Factsheets mit allen relevanten Informationen.

Fazit

Wir berichten regelmässig und oft über Marktanalysen zur Finanzbranche. Die vorliegende Studie geht weiter als gewohnt und überzeugt auf ausführlichen 96 Seiten durch Breite und Tiefe. Und auch durch einen hohen Praxisbezug, der konkrete Impulse liefern kann. Die Studie ist kostenlos und kann als PDF runtergeladen werden.

Studie als PDF: "Corporate Banking ohne Banken?"

Stichworte zum Thema im Lexikon: PSD2 | API Banking | Crowdlending | Robo Advisory